Стать

Частным лицам

Переводы денежных средств

Другие продукты

Стационарный телефон:

8 801 100-64-64Абонентам: МТС, A1, life:)

7464

Меня зовут Марина. 25 лет, не замужем, живу в Минске. Работаю менеджером по связям с общественностью в крупной компании, зарабатываю около 3100 рублей. Величины зарплаты не ощущаю от слова «совсем» – почти все деньги уходят на новую квартиру, купленную частично за накопления, частично в кредит.

Дополнительный доход: раз в год я получаю «13-ю зарплату» – обычно это сумма в две мои зарплаты. И еще зарплата каждый год увеличивается на уровень инфляции (8-12%).

Распределение бюджета: большую часть расходов закрываю сама, единственное исключение – питание, поскольку живу с родителями.

Сколько откладываю: 1400 рублей, но все уходит на ремонт купленной квартиры. Планирую закончить его в ноябре и потом откладывать на «доделки» половину этой суммы.

Сколько накопила: 4000 долларов, но в ближайшие 2 месяца они полностью уйдут на квартиру.

Кредиты: на квартиру – 59 тысяч BYN. Выплата в месяц – 985 рублей, ставка привязана к ставке рефинансирования. Это дифференцированный кредит. Я настояла на нём, потому что он показался мне более выгодным: с аннуитетным форматом кредита переплаты составили бы около 60%.

Долги: нет.

Инвестиции: нет.

Ежемесячные расходы в среднем:

Всего: 2982 BYN.

Дополнительные траты: привыкла раз в год ездить в отпуск на ~1000 USD. Хотела бы продолжить, потому что путешествия для меня важны.

Финансовая грамотность: ниже средней. Я понимаю, что все отложенное идет на одну цель, что нет «подушки безопасности». Морально устала от того, что ужала свои траты до 400-600 BYN в месяц. Но еще больше выматывает ощущение от незакрытого кредита.

Финансовые цели:

В истории Марины главная проблема – отсутствие баланса.

Помимо этого, есть еще две проблемы: недостаток знаний о кредитах и отсутствие «подушки безопасности». И если первое – это нормально, мало кто не из финансовой сферы разбирается в кредитах, то отсутствие «подушки» опасно. Если вдруг что-то случится, откуда брать дополнительные финансы? Снова влезать в кредит или долги? Поэтому, кроме погашения кредита, я рекомендую Марине откладывать на «подушку» – и это реально сделать.

Сначала разберемся с кредитами.

Марина выбрала дифференцированный кредит из-за меньших переплат. Действительно, они ниже, чем в аннуитетном. Но платеж по дифференцированному кредиту изначально выше и уменьшается позже. А ведь деньги на ремонт нужны уже сейчас. Для таких случаев лучше выбирать аннуитет. Логика такая: больше свободных «некредитных» денег – больше средств на ремонт – больше денег на себя – ремонт заканчивается быстрее – вы раньше заселяетесь и меньше стрессуете.

Когда ремонт закончен – погашайте кредит досрочно. Направляйте деньги в счет основного долга: так вы не переплачиваете проценты и выходите на ту же сумму выплат, как при дифференцированном кредите.

Если есть четкое время погашения – например, 5, 7, 10 лет – и нет необходимости в больших тратах во время выплаты кредита, можете выбирать дифференцированный. Но это очень индивидуальная история, я в любом случае советую консультироваться у специалиста перед кредитованием.

«Подушка безопасности»

Марина планировала увеличить личный бюджет с ноября, оставляя на ремонт не 1400, а 700 рублей. Лучше – хотя это не самая приятная новость для героини – пустить остаток не на личные нужды, а на «подушку безопасности».

С кредитом сумма «подушки» для нее корректируется. Напомним, что это зарплата за 6 месяцев + ежемесячный взнос за кредит. В случае Марины – это примерная сумма в размере 3900 USD.

Важно: «подушка» не предназначена для хотелок и расходов. Не хватает на отпуск? Ужимаемся, отказываемся от покупок. Если не хочется отказываться – нужны дополнительные источники доходов. Но к «подушке» не прикасаемся.

Рассрочка

Если у вас кредит – никаких рассрочек. Бюджет Марины жестко ограничен и там не найдется места для новых долгов. Здесь работает принцип «Не можешь купить сразу – не покупаешь».

Помните, что деньги идут к деньгам, а долги к долгам.

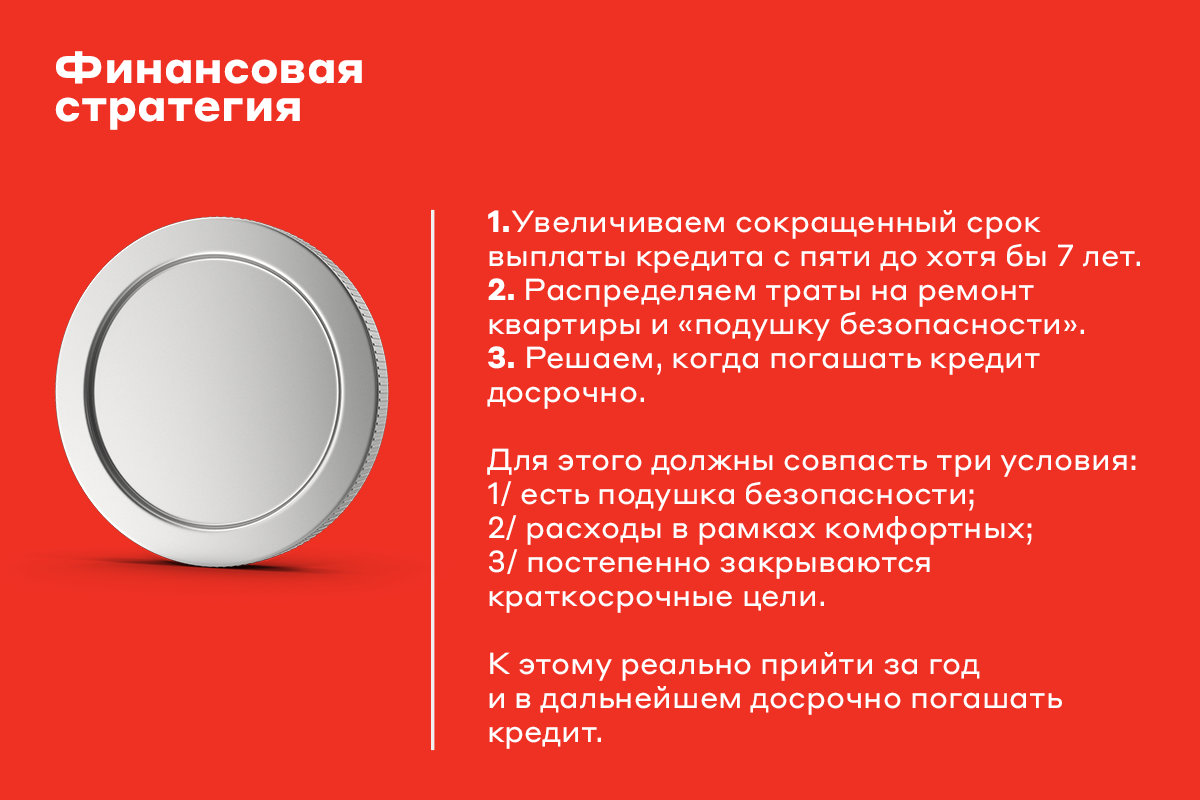

Во-первых, увеличиваем сокращенный срок выплаты с 5 до хотя бы 7 лет. Если цифра взята Мариной «с потолка», то и 5, и 7 лет представляются одинаковыми, а вот ощущаться будут по-разному.

Во-вторых, нужно решить, когда начинать погашать кредит досрочно. Для этого должны совпасть три условия (в случае Марины и всех, кто истощил запас сил):

На данном этапе сразу выйти на досрочное погашение кредита не получится, ведь у Марины не закончен ремонт и не сформирована «подушка безопасности». Но к этой цели она может прийти примерно за год и в дальнейшем досрочно погашать кредит.

Если есть возможность перейти на аннуитетный кредит – можно ею воспользоваться и тем самым снизить сумму платежа. Марине я предложу другую стратегию, поэтому для нее это предложение актуально, только если она хочет получить больше денег на ремонт в данный момент.

1. До ноября можем тратить часть денег на необходимый ремонт в квартире.

2. После ноября 2024 года порядка 700 рублей отправляем на формирование «подушки безопасности».

3. Наступает декабрь – выплата 13-й зарплаты в компании Марины. Эти деньги мы пускаем исключительно на «подушку». Если стоит выбор между кредитом и «подушкой» – выбираем второе.

К началу 2025 года в «подушке безопасности» при аккуратном следовании стратегии откладывания будет около 2200 USD. К сентябрю 2025 года она вся будет уже собрана.

«Свободные» 200 долларов теперь можно будет направлять в отложенные на отпуск. Туда же по окончанию ремонта направлять часть «ремонтных» рублей.

Наступает декабрь 2025 – время очередной 13-й зарплаты. На этом этапе начинаем говорить о досрочном погашении кредита. Если мы придерживаемся стратегии 5 лет, то платеж составит 1385 рублей, если 7 лет – 1120 BYN. И если разделить 13-ю зарплату на 12 месяцев, выйдет как раз нужная сумма для досрочного погашения.

Если Марина решит сменить работу, ей нужно ориентироваться на эти условные 500 BYN и рассчитывать на зарплату в 3600 рублей. С такой доплатой выплатить кредит реально за 6-7 лет. Главное – придерживаться стратегии и не ударяться в крайности.

* Аннуитет – выплата по кредиту, при котором вы каждый месяц перечисляете банку одну и ту же сумму.

* Дифференцированный платеж – это один из способов погашения кредита, при котором размер ежемесячного платежа ближе к концу срока постепенно уменьшается.